danielgu0819

初级会员

- 注册

- 2022-08-24

- 消息

- 793

- 荣誉分数

- 110

- 声望点数

- 53

作者:www.sunqueen.ca

作为一名保险理财顾问,其实就是自雇做生意,自然希望自己联系的客户都能顺利和自己签约,即便不签约也是由于各种原因真不需要了,而最不愿意看到的就是,转身找了别的顾问签约。

近期,一个老客户介绍了一个朋友来咨询保险,虽然沟通一个多月基本同意购买了,但最终却找了别的顾问签约。这,我必须反思总结一下。

同时也让大家了解一下,保险基本购买流程和注意事项是什么。

加拿大保险行业一般是“严近宽出”,从前期说服客户同意购买,到实际购买后的各种审核流程,一般都需要三个月左右。这期间各种因素都会影响生意是否成功。

而从客户角度需要注意几点,才能购买到相对合适的方案和产品

说了这么多铺垫,那就回顾一下我丢的客户情况吧,如下描述会有主观态度,只是为了大家后续购买保单能够清清楚楚。

一,客户需求和分析

客户情况:60岁,女性,希望购买一份保险,将来退休时,能够定期取钱作为退休补充

需求分析:

二,方案和客户选择

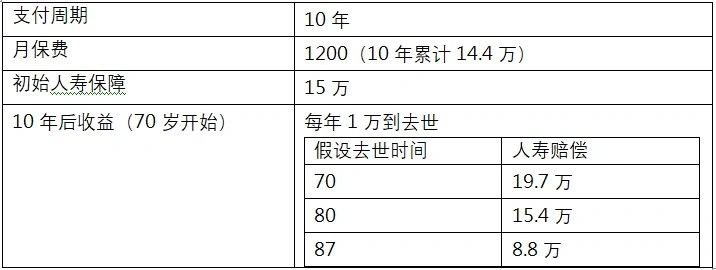

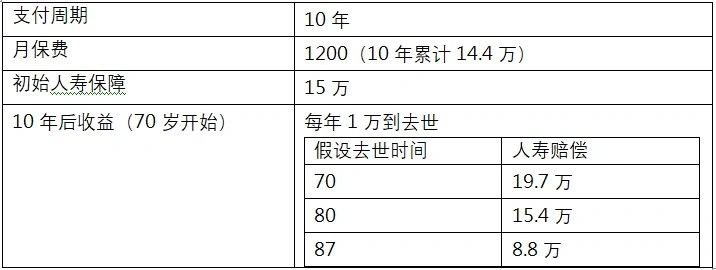

方案一:

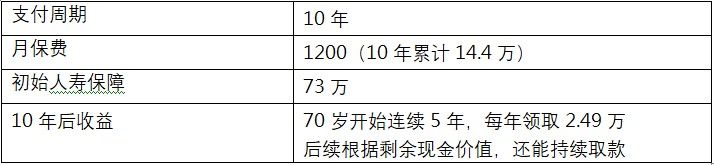

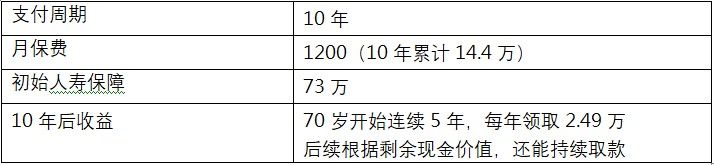

方案二:

两个方案,仅仅看文字描述,哪个好呢?

客户选择了方案二,因为感觉上有两个好处

1,客户初始人寿高达73万,而方案一才15万

2,客户10年后,连续五年基本就拿回本金了,后续还有人寿保障,并根据盈利情况还能取款

三,方案分析

定性分析:

这两个方案是在同一家保险公司,基于同一个产品,但不同参数得到的;

定量分析:

这是一些客户忽略的,也是本文需要读者关注的,那就是获得并理解illustration report。

其实两个方案经过该report分析后其实质有较大区别的

1,第一个方案,完全投入分红保险单一产品,假设客户87岁去世,总体收益是 :

17(17年领取每年1万)+8.8(人寿赔偿)=25.8万

2,第二个方案,本质是分红保险加定期10年人寿(因为是定期,保额可以选择55万,而10年内每月保费只有200多),期初的确人寿很高,10年后降低到16万。假设客户87岁去世,总体收益是 :

12.45(假设就取了5年)+ 10.2(人寿赔偿)= 22.45万

基本结论:

两个方案本身没有哪个好哪个差,还是要看客户最终需求。

方案一明显优点是,持续现金流,补充退休。缺点是,现金回本时间长。

方案二明显优点是,10年内有高额人寿保障。缺点是,不能够真正得到持续退休保障,还是一个传承为主的方案。

四,案例反思

五,汇总保单申请中需要获取的文件

作为一名保险理财顾问,其实就是自雇做生意,自然希望自己联系的客户都能顺利和自己签约,即便不签约也是由于各种原因真不需要了,而最不愿意看到的就是,转身找了别的顾问签约。

近期,一个老客户介绍了一个朋友来咨询保险,虽然沟通一个多月基本同意购买了,但最终却找了别的顾问签约。这,我必须反思总结一下。

同时也让大家了解一下,保险基本购买流程和注意事项是什么。

加拿大保险行业一般是“严近宽出”,从前期说服客户同意购买,到实际购买后的各种审核流程,一般都需要三个月左右。这期间各种因素都会影响生意是否成功。

- 是否能够让客户信任:排除早就认识的客户,大多客户是以前完全不认识的。凭什么相信你呢?的确需要一个长期的过程和技巧。这也是为何这个行业,只有10%的人能存活下来;

- 是否把握客户的需求:客户很多并不知道自己的需求,需求大多是“谈”出来的。这也给顾问一个很大的发挥空间,因为虽然现在几乎每个人都认可保险了,但真正理解保险是什么,能做什么的客户还是不多,大多只停留在疾病和人寿保障上;

- 是否方案匹配客户:解决一个事情的方法肯定不止一种,所以顾问需要比较多个公司,多个产品才能给出合适,而不是所谓最佳方案;

- 是否符合行业规则:保险行业和各个省份对保险理财顾问都有各种严格审核,需要完成一系列文档,并配合申请表才可以真正结束一个保单申请。且如果抽查不符合要求,会收到处罚。

而从客户角度需要注意几点,才能购买到相对合适的方案和产品

- 是否表达了自己全部需求(包括引导后表达的),也就是初步沟通,建立联系后,通过了解保险行业,产品,让顾问知道该购买什么产品,什么公司的产品,以及什么参数。作为顾问会为了销售和客户理解,包装一些方案,比如退休方案,教育储蓄方案,免税传承方案等,其实大概率对应的后端产品都一样,作为客户必须了解;

- 是否不仅听了顾问提供的方案,还看了顾问给的方案,也就是保险行业基本方案文件,illustration report,在正式提交保单申请前,顾问应该也必须提供这个“数字”方案,因为对着方案客户才能理解,究竟买的是什么产品,或产品组合,有什么特定参数,哪些收益和付出是固定的,哪些是测算的,哪些是有风险的;而完全不看这个就签单,虽然顾问都欢迎这种客户,但从客户角度,建议不要这样;

- 是否得到了申请流程中的过程文件,一般客户得到的纸质文件只是一个application表格,而申请过程中还有很多其他文件,顾问应该提供,客户可以备份这些文件备以便后续使用(包括理赔,投诉和复查等)。其中主要包括“Advisor Disclosure & Privacy Commitment” 用于揭露顾问牌照信息,“Client Needs Analysis Form” 用于记录客户基本需求和推荐的产品是否匹配,“Pre-authorized chequing(PAC) authorization” 用于客户授权保险公司从某个账户上扣款等。

说了这么多铺垫,那就回顾一下我丢的客户情况吧,如下描述会有主观态度,只是为了大家后续购买保单能够清清楚楚。

一,客户需求和分析

客户情况:60岁,女性,希望购买一份保险,将来退休时,能够定期取钱作为退休补充

需求分析:

- 这是典型的客户退休规划需求。 一般可以提供分红保险,年金,保本基金,人寿保险等产品;

- 客户关注自己退休拿钱,而对于传承并不热衷,所以保费应该主要用于投资;

- 客户年龄不小了,所以选择产品和参数时,需要关注早期收益,或尽早具备提款能力。

二,方案和客户选择

方案一:

方案二:

两个方案,仅仅看文字描述,哪个好呢?

客户选择了方案二,因为感觉上有两个好处

1,客户初始人寿高达73万,而方案一才15万

2,客户10年后,连续五年基本就拿回本金了,后续还有人寿保障,并根据盈利情况还能取款

三,方案分析

定性分析:

这两个方案是在同一家保险公司,基于同一个产品,但不同参数得到的;

- 第一个方案严格按照客户需求,给出了持续现金流的数据,但数据不惊艳;

- 第二个方案主打了高初始人寿,以及能够快速回本,将客户的原始需求引导为防止风险,获得快收益。(很多老人也会觉得,自己万一活不了多久,快速回本比持续现金流好)

定量分析:

这是一些客户忽略的,也是本文需要读者关注的,那就是获得并理解illustration report。

其实两个方案经过该report分析后其实质有较大区别的

1,第一个方案,完全投入分红保险单一产品,假设客户87岁去世,总体收益是 :

17(17年领取每年1万)+8.8(人寿赔偿)=25.8万

2,第二个方案,本质是分红保险加定期10年人寿(因为是定期,保额可以选择55万,而10年内每月保费只有200多),期初的确人寿很高,10年后降低到16万。假设客户87岁去世,总体收益是 :

12.45(假设就取了5年)+ 10.2(人寿赔偿)= 22.45万

基本结论:

两个方案本身没有哪个好哪个差,还是要看客户最终需求。

方案一明显优点是,持续现金流,补充退休。缺点是,现金回本时间长。

方案二明显优点是,10年内有高额人寿保障。缺点是,不能够真正得到持续退休保障,还是一个传承为主的方案。

四,案例反思

- 作为一个顾问,用产品组合构造更有价值的方案,比使用单一方案有时候更能满足或打动客户。其实如上方案二的确有一定吸引力,尤其对年级大的客户。

- 作为一个客户,一定要获得方案的数字报告,这样才能够深入理解方案优缺点。认识到自己究竟需要什么,退休现金流,还是传承后人。

五,汇总保单申请中需要获取的文件

- lApplication申请表

- Illustration 方案报告

- Advisor Disclosure & Privacy Commitment 用于揭露顾问牌照信息

- Client Needs Analysis Form 用于记录客户基本需求和推荐的产品是否匹配

- Pre-authorized chequing(PAC) authorization 用于客户授权保险公司从某个账户上扣款