danielgu0819

初级会员

- 注册

- 2022-08-24

- 消息

- 794

- 荣誉分数

- 108

- 声望点数

- 53

文章来源 www.sunqueen.ca

前言

现在几乎每个人都有投资意识,因为你不理财,财是真的不理你,面对当下的通胀、未来资金需求,谁不想手里多点银子。但问题来了,如果有一笔钱,该买保险还是买房子呢?虽然这两个投资品种不在一个层面上,但实实在在有很多客户会问这个问题。

本文就从几个方面做下对比,非常浅显的分析下这个强扭在一起的“大难题”。

任何事情在做说明前,都要有一个上下文,所以我们有必要先做几个前提假设。

1,买房子,这里指的是投资而不是自住;

2,买保险,这里指的是保险公司提供的理财产品,而不是传统人寿疾病保险;

3,投入资金,假设都是40万刀,而房子本身80万刀;

4,投资人,假设是女性40岁。投资房子贷款20年,投资保险分期10年支付;

资金投入比较

买保险:可以分期十年,每年4万投入保险理财产品中。十年间即便存银行一年定期,按现在利率也至少3%年收益(税前)。买房子:40万全部支付后,贷款40万,预计20年,每月还款将近3000。出租预计租金2500。

明显买保险理财现金流没有压力,十年间除了能稳定再盈利,也能应对各种急需。

维护成本比较

买保险:没有任何维护费用,只需要十年内每年按期缴纳保费。买房子:每年各种维护费用必不可少,比如地税,草坪,修理,保险等 。如果出租出去了,赚取租金的同时,损耗导致的维护费用更是不可忽略。

明显买保险收益稳定不操心。买房子提心吊胆,万一损毁(比如租户或意外彻底毁掉了房子,即便保险能够赔付,也不是现金给定,一般是重建后的报销),或毁掉了邻居房子(比如火灾),那都是灾难。

收益额度比较

买保险:收益计算简单,分几个层面分别理解(不能合并)- 账户盈利,也就是可以拿走的钱。按照现有分红率。

o 投资10年后(51岁),账户盈利30万;

o 投资20年后(61岁),账户盈利67万;

o 退休时(65岁),账户盈利97万;

o 投资30年后(71岁),账户盈利131万;

o 投资40年后(81岁),账户盈利230万 。

- 遗产赔付,保险理财附赠人寿保障,如果投资人不幸去世,会有免税遗产提供受益人。

假设

o 投资人10年后去世,赔付105万;

o 投资人20年后去世,赔付154万;

o 投资人30年后去世,赔付217万;

o 投资人40年后去世,赔付307万;

o 投资人87岁去世(平均寿命),赔付380万。

- 退休使用,可以选择65岁开始取用退休金

o 每年取用6.9万直到去世(假设是87岁去世);

o 再留给后人将近100万免税遗产。

买房子: 这个收益计算比较困难,因为房子本身增值与否受到多方面因素影响,比如战争,地理位置,经济环境,税收政策等。

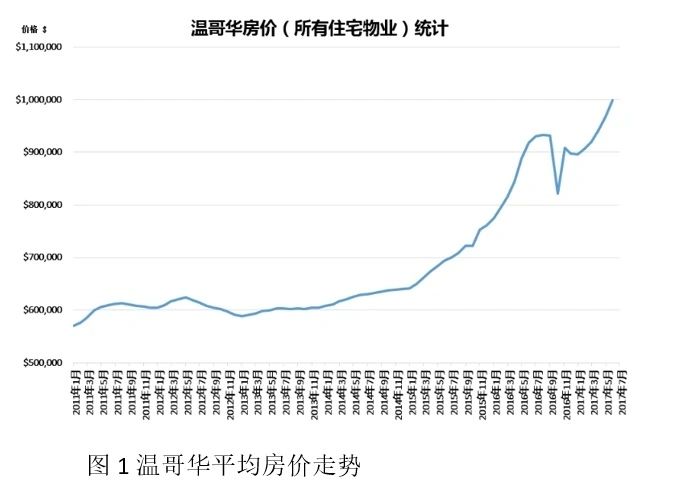

为了便于计算,取“涨价最快”的温哥华各类房平均价作为参考,如下图房子10年增加1.6倍,那么收益就是 原始价格*倍数 – 贷款 – 投入= 80*1.6 – 40 (不算实际缴纳的利息) – 40 = 48 万。

而48万,直接面临的是高额税费,税阶50% 以上,加上维护费,律师费,交易费等,实际收益低于保险收益。

1.6倍似乎太低,因为短期炒独立屋三五年就可能翻一番,的确有这个情况。

但本文只针对普通投资人,其一般特点就是,长期持有房产,希望未来用于养老,传承孩子,平常有点小房租收入,这三个特点也是保险理财具备,可以比较的。这种情况下,买卖房子不可能总达到最佳收益,只能看平均。

收益使用比较

买保险:一般理财保险购买后前几年收益较低,“复利”的威力还体现不出来。投资人想取钱虽然可以,但收益一般6% - 7% ;但如果保单持有超过10年或保单缴纳结束,投资人将拥有一个可以一直取现的“私人银行”,复利滚雪球,每年的盈利都很可观(如上部分已经说明),可以支持取钱一辈子。

买房子:有点类似一个大金碗,很高价值,但不到交易那天只能心理满足,但求拥有。长期看,由于房子老去,其价值增长速度会明显下降很多。

就普通投资而言,保险理财现金流会好于房产投资。

其实现金流就是对应平时使用的,比如养老,孩子教育,甚至应个急。保险理财明显优于房产。

传承税务比较

买保险:加拿大只有彩票和保险理赔是免税的。保险理财天生具备财富传承的优点;买房子:不仅涉及较高税费(尤其房子增值很高时,后代为了继承房子,不得不卖掉房子缴纳税费),而且交易过程中还有各种行政和律师费用。

财产分割比较

买保险:一旦购买保险,受益人可以终身拥有保单价值,即便发生离婚等需要财产分割的情况,保单内的财富可以不被分割,最大限度保障受益人的利益;买房子:如果房子是留给孩子的,万一孩子离婚,房子的一半就是别人的了,作为父母什么感受,私心的爱,房产无法满足。

财富安全比较

买保险:一旦购买保险,可预期的收益就在那里,不论您身在何处,不论战争与和平,甚至不论国家是否存在(比如加拿大canada life公司,是加拿大建国成立前建立的),收益就在那里;买房子:一旦发生战争,房子将一文不值。即便和平年代,房价只涨不跌的神话,在中国北京都不可能实现,更何况加拿大。

债务应对比较

买保险:加拿大保险具备免追债功能,即,投保人如果破产,这部分账户资金也不会被追讨,将是投保人最后的救命稻草;买房子:如果投资人涉及债务,房产首当其冲会被法拍还债,而拍卖价格往往较低。

结论

如上比较了很多维度,虽然很多都是保险理财固有优点的比较,但也能说明问题了,即,买保险理财并不比买房子差,甚至很多特定需求下,保险理财更优。即便最关注的收益额度 维度,买保险理财也相当不错。