danielgu0819

初级会员

- 注册

- 2022-08-24

- 消息

- 812

- 荣誉分数

- 113

- 声望点数

- 53

文章来源:www.sunqueen.ca

前言:

本站之前写过一篇关于年金保险的介绍文章,出发点是希望完全不了解的朋友能够大概知道什么是年金。

本文作为第二篇专题文章,主要是更深入的介绍一下产品特点。而annuity是底层产品,各家保险公司都有,但特点略有不同。所以为了展开讲就不得不选择特定公司,这里选用的是Canada life公司的annuity产品。

备注:保险行业产品分类可以参考本站的保险业务视图。大家购买时,喜欢货比三家,但为了进行比较,一定要知道底层产品是什么,而不是仅仅看包装。比如比较两个公司的退休方案,养老规划或传承方案,这些都是包装名称,而不是其核心底层产品。

如下文章有些枯燥概念,如果您不喜欢研究细节,就像买汽车只关心外表和价格,那就直接联系我讲解内部参数和原理吧。

首先,来看看为什么要考虑退休方案

数据说话,看两个统计吧

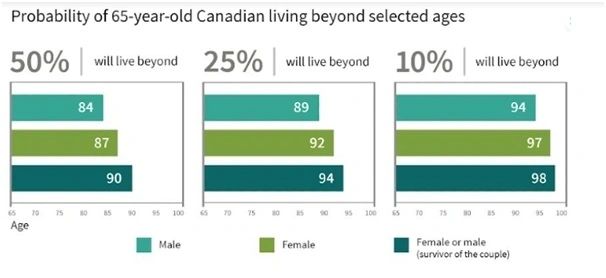

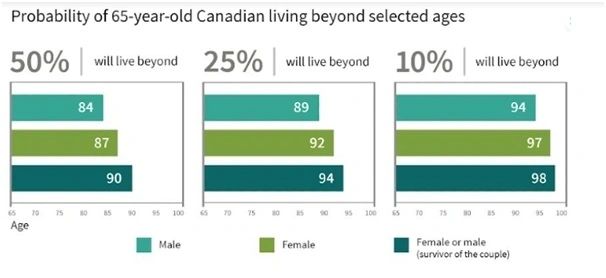

1,加拿大平均寿命统计 (的确是很好的数据)

上图65岁以上,50%的人能够长寿(男超过84,女超过87),而这些长寿的人25% 更长寿(男超过89,女超过92),在之后,还有10%的人能够达到男94,女97。

而且我们注意到,不论哪个阶段,夫妻和睦家庭,至少一方会更长寿!

2, 退休金缴纳和领取

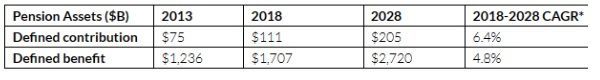

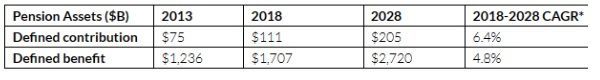

不去考虑是经济下滑还是年轻人减少,能够有CPP,退休金缴纳机会的人群,退休金缴纳比例逐年增加,平均每年增加6.4% (CAGR – Current Annual Growth Rate), 但是同期领取退休金年增长比例仅4.8% ,从数据看,就是退休金池子不够了呗。

所以为了退休有个生活水平不下降的保障,仅仅依靠OAS, CPP是不够的,需要考虑补充养老方案。

其次,年金作为退休方案之一,有什么特点

一句话,

年金就是保险公司推出的特有产品,按约定时间开始领取,保险公司为受益人长期提供稳定收益。

这句话按照Canada life 产品拆解开就是如下:

1, 年金是保险公司提供的特有产品

常有人拿年金和金融机构的GIC比较(guaranteed investment certificate)。区别是,

年金能够为客户提供最长一辈子的收益,而GIC往往是某个阶段;

年金收益一旦购买是锁定的,虽然不很高,但现金流稳定。而GIC还是会市场影响。

2, 年金产品分类是

个人购买single life;联合购买 joint life;团体购买 team life。

其中team life只能选择某个时期领取。购买年龄是最低16岁,最高95岁。

3, 开始领取时间可以有几个选择

立即领取,也就是缴纳保费保单生效后,就可以开始按约定额度领取啦,按月,按半年或按年;

延迟领取,也就是未来某天再开始领取,Canada life 最长可以延迟10年,比如55岁购买,65岁不工作了再开始领取;

短期延迟,也就是购买后,约定的收益可以根据半年或一年国家实际债券投资率进行调整,可能会最终开始领取时,额度增加。

4, 年金可以指定受益人

年金产品有几个角色,购买人owner,购买主体annuitant,受益人beneficiary

比如Tom为自己购买了年金,那么三者都是他自己;

比如Tom为妻子购买了年金,受益者是儿子,那么annuitant就是妻子,beneficiary就是儿子

5, 长期收益可以是一辈子,可以是固定期限

比如可以选择只领取20年 (同样投入下,领取时间越短,自然每次领取额度就高。但总体都会超过本金很多)。比如可以选择领取到去世

但对于Canda life而言,这里的一辈子,其中到90岁是guaranteed,也就是,如果annuitant超过90岁了,根据公司的盈利情况,可能不会按照最初约定的额度返还。(这种细节客户一般无法关注,需要保险中介告知客户)

6, 收益一般是固定数据

比如近期央行利息很高,那么同样额度保费,同样年龄投入后,系统计算可以固定领取的收益就会越高,且一旦合同生效,不再更改,这就是level方式的。

但Canada life也可以选择另外两个参数,即increasing和decreasing。因为有的客户觉得目前收入太高,希望以后收入降低了在领取多,那就用increasing方式。同样,有的客户觉得,越老消费越底,逐年递减方式领取就行。

7, 收益涉及税务

加拿大一般说来,彩票,保险理赔不涉及税务,其余都会有税务。

年金作为投资而不是理赔,所以收益也会有税务。Canada life的年金税务一般是两个选择

prescribed ,规定税率,也就是固定税务;accrual 应收税率,也就是可以变化;但都是每年保险公司给客户提供文件,客户报税时使用。

8, Canada life年金的其他特点

cashable features属性:年金趸交一笔钱后,如果购买时增加了该属性,那么,当急需用钱时,可以从中直接提取。当然这个会导致后续领取额度重新计算。

extended death benefit option属性:当annuitant去逝后,可以一次性领取资金,安排后世。

income transition period option属性:当annuitant走后,可以继续领取一段时间,支持beneficiary生活。

health-based adjustment属性:当购买人身体健康不加,可以根据级别,在标准每月领取额度上获得更多的额度。

举个Canada life 提供的客户例子,说明年金的持续和稳定

加拿大历史上,客户还健在,且持续领取年金最长时间的男女客户

男性,目前108岁,1982年71岁时购买,投入37,600,每月领取421.58,至今领取186,000

女性,目前110岁,1977年67岁时购买,投入11,,600,每月领取102.04,至今领取52,000

9,其它公司一些数据

每个保险公司都有年金保险,有些是支付型的,有些还具备保险功能。

Canadalife , IA 和 Manulife都具备 投入年金后,可以完全取回的功能(这个好处是,怎么都保本,自己使用了,还能给后人留下本金作为遗产)。

Canadalife 是唯一具备对外支付功能的,即,如果您有其他公司的保险,可以用Canadalife的年金收益支付,达到减少总保费目的。

前言:

本站之前写过一篇关于年金保险的介绍文章,出发点是希望完全不了解的朋友能够大概知道什么是年金。

本文作为第二篇专题文章,主要是更深入的介绍一下产品特点。而annuity是底层产品,各家保险公司都有,但特点略有不同。所以为了展开讲就不得不选择特定公司,这里选用的是Canada life公司的annuity产品。

备注:保险行业产品分类可以参考本站的保险业务视图。大家购买时,喜欢货比三家,但为了进行比较,一定要知道底层产品是什么,而不是仅仅看包装。比如比较两个公司的退休方案,养老规划或传承方案,这些都是包装名称,而不是其核心底层产品。

如下文章有些枯燥概念,如果您不喜欢研究细节,就像买汽车只关心外表和价格,那就直接联系我讲解内部参数和原理吧。

首先,来看看为什么要考虑退休方案

数据说话,看两个统计吧

1,加拿大平均寿命统计 (的确是很好的数据)

上图65岁以上,50%的人能够长寿(男超过84,女超过87),而这些长寿的人25% 更长寿(男超过89,女超过92),在之后,还有10%的人能够达到男94,女97。

而且我们注意到,不论哪个阶段,夫妻和睦家庭,至少一方会更长寿!

2, 退休金缴纳和领取

不去考虑是经济下滑还是年轻人减少,能够有CPP,退休金缴纳机会的人群,退休金缴纳比例逐年增加,平均每年增加6.4% (CAGR – Current Annual Growth Rate), 但是同期领取退休金年增长比例仅4.8% ,从数据看,就是退休金池子不够了呗。

所以为了退休有个生活水平不下降的保障,仅仅依靠OAS, CPP是不够的,需要考虑补充养老方案。

其次,年金作为退休方案之一,有什么特点

一句话,

年金就是保险公司推出的特有产品,按约定时间开始领取,保险公司为受益人长期提供稳定收益。

这句话按照Canada life 产品拆解开就是如下:

1, 年金是保险公司提供的特有产品

常有人拿年金和金融机构的GIC比较(guaranteed investment certificate)。区别是,

年金能够为客户提供最长一辈子的收益,而GIC往往是某个阶段;

年金收益一旦购买是锁定的,虽然不很高,但现金流稳定。而GIC还是会市场影响。

2, 年金产品分类是

个人购买single life;联合购买 joint life;团体购买 team life。

其中team life只能选择某个时期领取。购买年龄是最低16岁,最高95岁。

3, 开始领取时间可以有几个选择

立即领取,也就是缴纳保费保单生效后,就可以开始按约定额度领取啦,按月,按半年或按年;

延迟领取,也就是未来某天再开始领取,Canada life 最长可以延迟10年,比如55岁购买,65岁不工作了再开始领取;

短期延迟,也就是购买后,约定的收益可以根据半年或一年国家实际债券投资率进行调整,可能会最终开始领取时,额度增加。

4, 年金可以指定受益人

年金产品有几个角色,购买人owner,购买主体annuitant,受益人beneficiary

比如Tom为自己购买了年金,那么三者都是他自己;

比如Tom为妻子购买了年金,受益者是儿子,那么annuitant就是妻子,beneficiary就是儿子

5, 长期收益可以是一辈子,可以是固定期限

比如可以选择只领取20年 (同样投入下,领取时间越短,自然每次领取额度就高。但总体都会超过本金很多)。比如可以选择领取到去世

但对于Canda life而言,这里的一辈子,其中到90岁是guaranteed,也就是,如果annuitant超过90岁了,根据公司的盈利情况,可能不会按照最初约定的额度返还。(这种细节客户一般无法关注,需要保险中介告知客户)

6, 收益一般是固定数据

比如近期央行利息很高,那么同样额度保费,同样年龄投入后,系统计算可以固定领取的收益就会越高,且一旦合同生效,不再更改,这就是level方式的。

但Canada life也可以选择另外两个参数,即increasing和decreasing。因为有的客户觉得目前收入太高,希望以后收入降低了在领取多,那就用increasing方式。同样,有的客户觉得,越老消费越底,逐年递减方式领取就行。

7, 收益涉及税务

加拿大一般说来,彩票,保险理赔不涉及税务,其余都会有税务。

年金作为投资而不是理赔,所以收益也会有税务。Canada life的年金税务一般是两个选择

prescribed ,规定税率,也就是固定税务;accrual 应收税率,也就是可以变化;但都是每年保险公司给客户提供文件,客户报税时使用。

8, Canada life年金的其他特点

cashable features属性:年金趸交一笔钱后,如果购买时增加了该属性,那么,当急需用钱时,可以从中直接提取。当然这个会导致后续领取额度重新计算。

extended death benefit option属性:当annuitant去逝后,可以一次性领取资金,安排后世。

income transition period option属性:当annuitant走后,可以继续领取一段时间,支持beneficiary生活。

health-based adjustment属性:当购买人身体健康不加,可以根据级别,在标准每月领取额度上获得更多的额度。

举个Canada life 提供的客户例子,说明年金的持续和稳定

加拿大历史上,客户还健在,且持续领取年金最长时间的男女客户

男性,目前108岁,1982年71岁时购买,投入37,600,每月领取421.58,至今领取186,000

女性,目前110岁,1977年67岁时购买,投入11,,600,每月领取102.04,至今领取52,000

9,其它公司一些数据

每个保险公司都有年金保险,有些是支付型的,有些还具备保险功能。

Canadalife , IA 和 Manulife都具备 投入年金后,可以完全取回的功能(这个好处是,怎么都保本,自己使用了,还能给后人留下本金作为遗产)。

Canadalife 是唯一具备对外支付功能的,即,如果您有其他公司的保险,可以用Canadalife的年金收益支付,达到减少总保费目的。

最后编辑: